¡El origen de los daños!

Hoy, fruto del endurecimiento del mercado que ya arrastramos desde el año 2018, nos encontramos más que nunca con escasa o nula capacidad de influenciar comercialmente en las Aseguradoras para mejorar su política de suscripción hacia nuestros clientes, más allá de pequeñas concesiones que en absoluto son suficientes para resolver nuestros problemas de colocación.

La situación actual se caracteriza por una persistencia ya larga de mercado duro (este año es el cuarto año de crecimiento sostenido e ininterrumpido de las primas), y porque las circunstancias socioeconómicas, políticas, sanitarias y ambientales en el Mundo están haciendo cambiar al mercado asegurador en un viaje de “No retorno”.

La pregunta es; ¿estamos las demás figuras intervinientes en el proceso asegurador preparadas para este cambio?, ¿hemos instruido a nuestros clientes para prepararse a una situación totalmente distinta a medio y largo plazo?, y lo que es más importante, ¿qué estamos haciendo para adaptarnos a esta situación endemoniada?

¡La respuesta claramente es NO estamos preparados! Nos ha cogido a contrapié y además no nos hemos preparado para dar una respuesta a tiempo a nuestros clientes. Es curioso como tradicionalmente dentro del sector de la intermediación en seguros hemos culpado siempre a las aseguradoras cuando estas no respondían a las necesidades de nuestros clientes, clientes que, por otro lado, nos han venido exigiendo a los mediadores año tras año mejores precios y coberturas independientemente del estado de los riesgos de su empresa y la escasa inversión en la gestión de los mismos por parte de estos.

Pero es cierto también, que hoy la problemática para suscribir y asegurar riesgos no se ciñe únicamente a los sectores demonizados, tales como el sector de la alimentación o gestión de residuos, (estén bien o mal protegidos, hayan tenido buena o mala siniestralidad), el problema actual se agrava en la medida que ya las aseguradoras extienden su falta de apetito y manifestación de rechazo a riesgos de otros sectores industriales que aun siendo de alta exposición han tenido una trayectoria siniestral y de gestión de riesgos tradicionalmente buenos como son; el Químico, farmacéutico, transformación del plástico, manipulación de papel en general, etc.

Por lo que; nuestra reflexión debe ser mucho más profunda con respecto a este comportamiento de las aseguradoras, ya no se trata de que hayan dejado sin coberturas a muchas empresas de sectores condenados como “la gestión de residuos” o la alimentación en general (con o sin cerramientos sándwich), sino que ahora lo generalizan a aquellos riesgos de alta exposición que les molesta tener en su cartera industrial de asegurados.

Vemos porque se produce esta situación

Si atendemos lo que aprendimos en la escuela de lo que se consideraba “mercado perfecto”, es decir; Libre concurrencia; Libertad de entrada y salida en el mercado; Homogeneidad del producto e información y racionalidad de los agentes que intervienen; podremos concluir que estos cuatro parámetros ahora dentro del sector asegurador de una u otra forma no se dan, se ha roto, por tanto, ese equilibrio del “mercado perfecto”.

La rotura de esta perfección de mercado en el sector asegurador se produce porque las aseguradoras han tenido que soportar cambios sustanciales en los entornos económicos, legislativos y ambientales que no esperaban y que en consecuencia han tenido que actuar para evitar su desaparición y aun así algunas de ellas no han podido evitar su desaparición, bien por absorción, bien por fusión con otras homónimas.

Dos años difíciles por el Covid-19

En los próximos años, la industria de seguros estará profundamente moldeada por algunas tendencias Mundiales que están en proceso de gestación y aceleración, y que ya evidenciamos a partir del 2020,

La crisis económica mundial provocada por el COVID-19 ha afectado también a los mercados financieros mundiales, con una permanente historia de escenarios que se han venido representando en forma de montaña rusa en todo el Mundo.

El impacto negativo en la industria aseguradora fue notable ya en el 2020, el crecimiento de las primas se desaceleró a un escaso crecimiento del + 1,2 % (en comparación con más del 4% de crecimientos precedentes año tras año entre 2010 y 2020), y los beneficios de las aseguradoras cayeron a nivel mundial alrededor de un 15 % ya desde el año 2019 (según informe 2022 de McKinsey).

En la zona asiática la caída fue de un 36%, a pesar de eso ha habido una cierta recuperación en el año pasado 2021 en aquellas zonas donde las vacunas generalizadas permitieron retomar la actividad económica, al menos hasta un cierto nivel aceptable.

Pero a pesar de esa tímida recuperación en el sector en el 2021, después de un impacto severo en 2020 con problemas de logística y aumentos desorbitados de pecios de las materias primas y costos de los siniestros, ahora en el año 2022 la industria de seguros se está enfrentando también con cierta dificultad para crecer orgánicamente en nuevos negocios o nuevas inversiones, y solo están consiguiendo crecimientos con incremento de primas sobre los activos y pólizas ya existentes en sus carteras, es decir; el aumento de primas sobre cartera los sustenta.

Los tipos de interés han estado bajos los últimos años si no negativos, provocando escaso o nula aportación de los rendimientos financieros al resultado de las aseguradoras, los “ratios combinados” de las compañías cercanos al 100% es lo que ha minimizado los márgenes de beneficio.

Respecto a la situación comercial, el mercado se ha visto también presionado por la irrupción masiva de “insurtechs” con agresivas formas digitales de aproximarse a los clientes y en dura competencia con los mercados de seguros tradicionales,

Las propias compañías se han visto obligadas a entrar en estas insurtechs /comparadores donde el único elemento que justifica su existencia es el factor precio, eso presiona las carteras de particulares a la baja (las carteras de las grandes aseguradoras se componen principalmente de seguros particulares y pequeños negocios en más de un 65%)

¿Un mercado casi oligopolista?

Ahora estamos solo interesados en donde nos aprieta el zapato, que es el sector asegurador de empresas y más concretamente en los riesgos que ahora cuesta asegurar, vale la pena indicar que ahora en Europa no existen más de 10 grupos aseguradores capaces de suscribir riesgos industriales de tamaño mediano y grande.

De dichos 10 grupos, solo disponemos en España de unos 8 grupos capaces de cotizar riesgos industriales con cara y ojos, pero casi todos ellos tienen niveles de suscripción exageradamente restrictivos, con capacidades de decisión delegadas a sus centrales fuera de España, los contratos de reaseguro y las políticas de suscripción vienen de fuera de nuestras fronteras, tienen poco margen de maniobra interna basándose en la realidad del mercado Español.

Otros mercados americanos como CHUBB y AIG casi no suscriben en España riesgos de daños materiales, otros mercados como XL o RSA solo suscriben grandes riesgos con restricciones severas en determinados sectores, pero no pequeños y medianos riesgos, que es la gran problemática que tenemos ahora sobre la mesa en España y que suponen el 95% de las empresas de nuestro País.

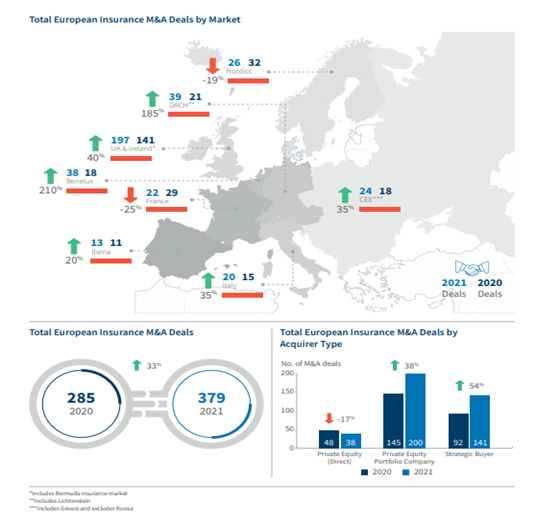

El informe reciente del barómetro de fusiones y adquisiciones de Aseguradoras explicado en la conferencia europea inaugural de FTI Consulting, destacaron las tendencias clave en el mercado de M&A de Aseguradoras hasta el año 2021.

Estamos ante un escenario de constante consolidación en Europa a medida que las pequeñas aseguradoras luchan por cumplir con los requisitos de capital exigidos por Solvencia II y el resto de las normativas cada vez más exigentes, tienen que soportar en consecuencia una mayor regulación operativa y mayores costes de presentación de informes y cumplimiento de normas ante las autoridades competentes de cada país y la unión europea. (ver este apartado específico sobre Solvencia II que explico más adelante).

España no ha sido ajena a estos movimientos, solo tenemos que recordar la perdida de jugadores en los últimos años con las fusiones de Catalana/Plus Ultra previa fusión o compra de Groupama por Catalana o la desaparición de Tokio Marine del mercado español o la eliminación del ramo de daños en Liberty Specialties o la compra de Catlin por parte de XL y a su vez la compra de estas por AXA Seguros, sin mencionar la desaparición de National Swisse al ser comprada por Helvetia, o la fusión de CIGNA con CHUBB, etc.

Todos estos movimientos se han dado en un rango de 5/7 años atrás y desgraciadamente ha incidido más en aquellas aseguradoras que solían suscribir eficientemente riesgos industriales, dejando solo unas pocas aseguradoras en un estado casi de “Oligopolio”.

Si se dan cuenta, las aseguradoras que desaparecieron impactan directamente en Aseguradoras que suscribían seguros de empresas, ninguno de estos movimientos corporativos ha ayudado a la economía en general más allá de la pretendida, había necesidad de tener mayor fortaleza financiera y mejorar los ratios de solvencia, pero no ha ayudado al mercado, hay menos jugadores y, por tanto, menos competencia, de facto estamos inmersos en un mercado asegurador estrecho en España para negocios industriales, donde además estas aseguradoras no tienen capacidad de decidir sobre la política de suscripción en nuestro País porque se marca desde sus centrales fuera de España con intereses que no están alineados con los nuestros (por ejemplo no tienen en cuenta que en España los riesgos de la naturaleza catastróficos los cubre el consorcio y no la propia aseguradora).

Las aseguradoras que no pueden o no quieren fusionarse, están obligadas a reestructurar sus carteras, salir de negocios menos rentables o “secundarios” que no les aportan valor o que les consumen muchos recursos, y acometer desinversiones en personal especializado (por ejemplo en suscripción de empresas cuyos salarios son más altos y requieren de más procesos manuales), huyendo todas ellas hacia la digitalización y optimización de procesos y transacciones con clientes y mediadores siempre en los segmentos más estándar o conocidos, por tanto, dejando de lado la profesionalización de los equipos que suscriben empresas más complejas o sofisticadas….. La exclamación tan escuchada de que “ya no hay suscriptores reales” con capacidad de decidir como antes, es real.

A todo ello se ha sumado las pérdidas derivadas de los siniestros ocurridos por la pandemia del COVID-19, sobre todo en patrimoniales, donde además ha impactado sobremanera la exposición Mundial a catástrofes naturales.

A resultas de esta situación, el año 2021 fue testigo de un aumento continuo en Europa de las fusiones y adquisiciones, se produjeron 379 operaciones, lo que representa un aumento del 33% con respecto a 2020, cuando hubo 285 transacciones de este tipo.

En el 2020 también se produjeron en Europa 66 operaciones de fusiones, con la gran mayoría en el sector de no vida.

Solvencia II, la gran reguladora

Las exigencias regulatorias de Solvencia II (2016) y lo referente a la nueva norma NIIF 7 que sustituye a la anterior NIIF4 sobre contratos de seguros, donde se crea el nuevo marco basado en un principio único para la contabilización de todos los contratos de seguro y reaseguro ha obligado a las aseguradoras a centrarse en negocios rentables por exigencia de las regulaciones antedichas.

Las exigencias de dotación de provisiones para los riesgos asumidos y de gran volatilidad ha restringido la capacidad de estas para poder suscribir grandes exposiciones, por eso hemos vuelto a los cuadros de coaseguro de antaño fruto de las escasas capacidades puestas sobre la mesa de las aseguradoras tradicionales hoy en día, ese es otro de los problemas que tenemos, las capacidades disponibles las dedican a riesgos conocidos, solventes y de poca exposición para no tener que provisionar importes elevados exigidos por Solvencia II,

De hecho, muchas de las aseguradoras se han visto obligadas a disminuir sus niveles de solvencia financiera “ratings” de “AAA” a “AA” y “A+ A – a BBB- si querían seguir operando sin tener la obligación de provisionar ingentes cantidades de reservas que garantizarían mantener los ratings elevados ante las agencias de rating internacionales, por sus riesgos expuestos con empresas de gran y mediano tamaño.

Solvencia II también ha creado una carga operativa muy significativa, y en algunos casos innecesaria, para las aseguradoras. Estas deficiencias generan impactos negativos para los consumidores, tanto directamente a través de mayores costos e inversiones óptimas como indirectamente debido a la reducción de la disponibilidad y garantías del producto.

Socavan, según los expertos financieros internacionales, la competitividad internacional de las aseguradoras, su capacidad natural para adoptar un enfoque a largo plazo de los productos y la inversión y su capacidad para evitar un comportamiento procíclico durante una crisis.

La UE, consciente de esta situación está revisando Solvencia II en profundidad, algunos expertos indican que, no debería ser una revisión fundamental del sistema, más bien indican que se necesita un número limitado de mejoras enfocadas al marco que, en conjunto, conduzcan a una reducción justificada y necesaria en los requisitos de capital y la volatilidad. Pero hoy por hoy tenemos lo que tenemos y no se vislumbra fecha definitiva para ver la luz de dichas esperadas modificaciones.

Pero lo cierto es que mientras esto no llega, las aseguradoras se ven abocadas a fusionarse para tener suficiente fortaleza y cumplir con los requisitos de solvencia, disminuir sus exposiciones a riegos de alta volatilidad y abandonar riesgos secundarios o de poco valor añadido dejándolos a su suerte en el mercado.

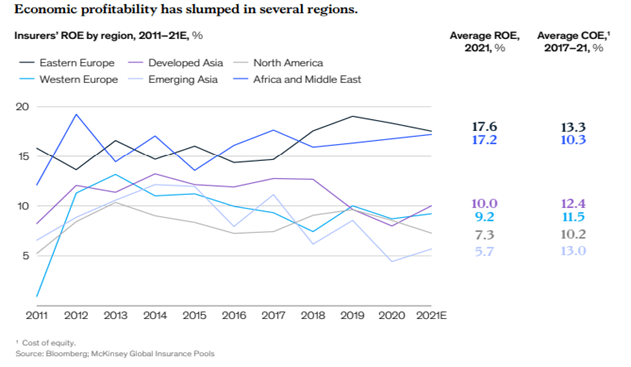

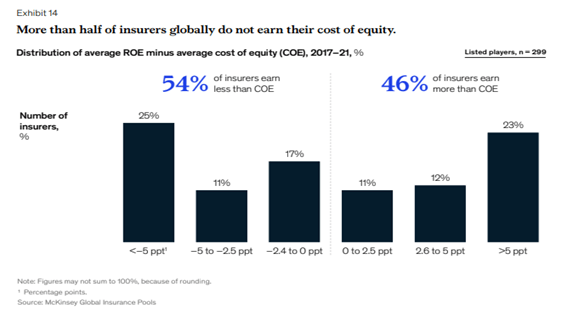

En el informe de McKinsey del 20 de agosto de 2021 sobre el mercado asegurador global, se evidencia (ver gráfico), que fruto de todo lo indicado anteriormente, el beneficio de las aseguradoras en muchos países se ha desplomado, este no es un problema causado por unos pocos Aseguradores de bajo rendimiento o escaso beneficio, se trata de un problema global de toda la industria aseguradora.

54% de las aseguradoras cotizadas, que representan 52 % del capital de la industria global mundial, tuvo un ROE por debajo de su costo de capital sobre los últimos cinco años (ver gráfico más abajo),

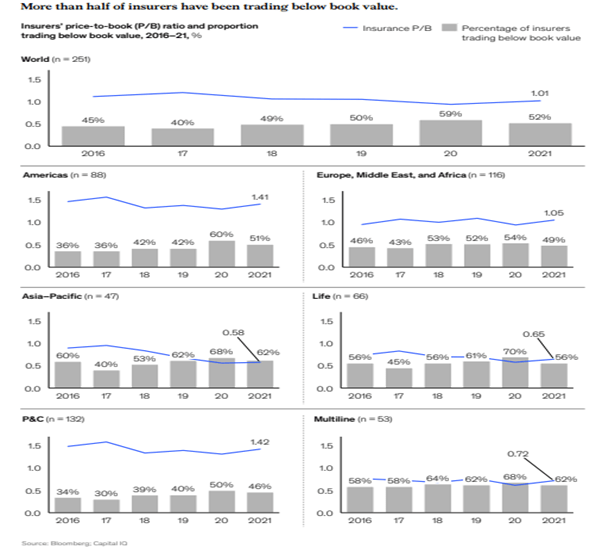

Según McKinsey, alrededor del 50 % (según la región y el enfoque de las líneas de negocio) de las compañías de seguros que cotizan en bolsa han negociado por debajo de su valor en libros en los últimos cinco años.

Esto es claramente un voto de no confianza en la industria y plantea interrogantes sobre el futuro a largo plazo de varias aseguradoras independientes.

Especialmente se percibe más este problema en negocios multirriesgo particulares y pequeños autónomos, donde alrededor del 60 % de las aseguradoras han estado suscribiendo riesgos por debajo de su valor en libros.

En resumen, después de décadas de rendimientos estables, el seguro es ahora aunque parezca muy fuerte decirlo y después de todo lo que hemos visto anteriormente una industria que destruye valor y no lo crea.

Conclusiones

- El mercado asegurador no es el culpable de esta situación, en todo caso ha tenido que reaccionar ante un escenario perverso donde el aumento de siniestralidad por el cambio climático, las consecuencias de la pandemia y la regulación y exigencias normativas derivadas de los reguladores, amenazan con hacerlas desaparecer si no cumplen, máxime cuando han tenido que hacer frente a situaciones ya indicadas de pandemia y las catástrofes naturales, sin dejar de lado el escaso margen de los negocios particulares por la competencia digital de las “insurtech”.

- Las aseguradoras se han visto también obligadas a tomar medidas restrictivas, reduciendo capacidad y evitando la suscripción de negocios industriales de alta exposición con siniestros elevados tanto en intensidad como en frecuencia a nivel mundial. El mercado asegurador es el que es, y su estado nos guste o no es el que propicia estas políticas de auto-defensa para recuperar rendimientos que ahora no son los que sus accionistas les requieren.

- Los negocios o empresas con pérdidas históricas y alta exposición no son ahora sus objetivos de aseguramiento para recuperar dichas rentabilidades, nos guste o no hay que asumirlo y durará bastante tiempo. Máxime cuando el número de operadores que están especializados en negocio industrial pequeño, mediano o grande son cada vez menos fruto de las fusiones, adquisiciones y abandono de dicha línea de negocio (desaparecidas: Liberty, Tokio Marine, AIG, Groupama, Plus Ultra, Catlin, XL, etc.)

- Los focos de decisión de las políticas de suscripción de los grupos aseguradores están fuera de España, poco pueden hacer las sucursales en España por mucho que presionemos, ellos están sometidos a los dictados de su central en el exterior y sus decisiones no dependen de lo que ocurre en España sino lo que ocurre en los mercados de mayor tamaño, (UK, Alemania, USA, Francia, Japón)

- Nosotros desde la mediación no podemos cambiar las políticas de las aseguradoras, la prueba es lo que ahora ocurre, donde las decisiones comerciales y favoritismos a corredores y mediadores casi han desaparecido, ahora los aspectos considerados para suscribir riesgos se basan puramente en la correcta y estricta política de suscripción técnica.

- El mercado asegurador no cambiará ni siquiera para tomar decisiones encaminadas a crear colectivos de aseguramiento tipo “Pool”, hemos de ser realistas, solo Mapfre podría tomar una decisión de este tipo, pero necesita de la participación del resto de mercados, no menos de 20 o 30 aseguradoras y ahora eso es tarea casi imposible de conseguir.

Existe el antecedente del pool español de grandes riesgos que se canceló en el 2004 cuando sus miembros decidieron que podían suscribir por su cuenta riesgos grandes sin participar en el pool y aportar capacidad por si solos, fueron las multinacionales las que decidieron irse y abandonar, y en consecuencia las Aseguradoras españolas de entonces no pudieron seguir solas (Mapfre, Musini y Plus Ultra entre ellas en aquel entonces). - El mercado ha cambiado, no vamos a tener mercados con ciclos blandos como los de antes, eso se acabó, ahora las empresas tienen que amoldarse a la situación socioeconómica, política, ambiental y regulatoria mucho más incierta y exigente. La inflación y los tipos altos de interés provocados directa o indirectamente por la guerra de Ucrania no es más que un suceso de los muchos que sin duda vendrán y para los que hemos de estar preparados. El CEO de Swiss Re Christian Mumenthaler acaba de declarar hace poco más de un mes fruto del estudio de su departamento de análisis y recientemente publicado en su boletín “sigma2”, titulado “MANTENER LA RESILIENCIA: EL PAPEL DE LAS ASEGURADORAS EN UN NUEVO ORDEN MUNDIAL” manifiesta los nuevos retos y oportunidades a afrontar por el cambio mundial fruto de la pandemia y la guerra de Ucrania, según ellos eso ha intensificado la necesidad de seguridad nacional y han acelerado el proceso de relocalización en donde la alimentación Mundial aparece ahora como riesgo importante a considerar. Las aseguradoras más emprendedoras lo entienden como una oportunidad (caso de Swiss Re) pero otras todo lo contrario y aplican políticas si cabe más preventivas y de poco riesgo.

- La mediación debe dar un paso adelante, a grandes males grandes remedios, basta de quejarnos sistemáticamente porque las cosas no son como siempre, porque no se adaptan a las necesidades de nuestros clientes, o porque las aseguradoras no se adaptan a nuestros requerimientos, ,, es precisamente al revés!!, Ante todo somos asesores en riesgos y los riesgos de los últimos años y los venideros son muy distintos, por lo que la transferencia al mercado asegurador de esos riesgos también debe ser distinta, en este caso más complejo y desfavorable en comparación a los últimos años donde las primas no alcanzaban a cubrir los siniestros. Nosotros somos esenciales para transmitir a nuestros clientes la necesidad de mejores políticas de gestión de la seguridad unido a un análisis profundo de la capacidad de auto asegurarse y retener riesgos para suavizar el coste de las primas que se mantendrán altas y no bajarán a los niveles de antaño a medio plazo, sobre todo para los riesgos menos protegidos.

¿Qué podemos hacer desde la mediación?

- En primer lugar, asumir la situación, no resistirnos a la dinámica del mercado y explicar claramente a nuestros clientes la necesidad de adaptarse y adaptarnos, explicar lo difícil que resulta colocar determinados riesgos y la necesidad de invertir en gerencia de riesgos y autoprotección, hoy más que nunca, y aunque no nos quieran asegurar los mercados!!, mejor buscar alternativas de autoseguro que dejar toda la responsabilidad a un mercado que hoy por hoy puede no responder a las necesidades de nuestros clientes.

- No podemos apelar al consorcio de compensación de seguros tampoco porque drenaría negocio privado para pasarlo a público y requeriría un esfuerzo similar de asesoramiento en caso de siniestro sin conseguir retribución alguna por ello.

- La acción fundamental que hay que abordar requiere de acciones de las asociaciones y colegios de mediadores con unidades de asesoramiento, formación en mercados y predicciones económicas por sectores, prácticas y técnicas de gerencia de riesgos y métodos de asesoramiento efectivos para nuestros clientes.